「簿記ってナニ?」

「簿記がわからない…」

「簿記のキホンを知りたい」

そんなお悩みに答えます。

私は ① 不動産業・美容業・物販業などに

クラウド会計・人事労務ソフトfreeeの

導入運用のコンサルティング 、

② Web制作 、③ FP などを行っています。

また、「簿記1級」の資格も持っています。

この記事を読んでいただくことで

「複式簿記のキホン」をかんたんに

知ることができます。

簿記とは

「お金やモノの取引を記録する方法」

Book Keeping (帳簿記録)ともいいます。

家計簿と簿記の違い

家計簿・・・取引を「1列」で記録

簿 記・・・取引を「2列」で記録

簿記は、取引について

「左側」と「右側」の2列で記録し

「左側」と「右側」の合計金額は

必ず一致します。

この取引の記録を「仕訳」といい

ミスが見つけれらるような仕組み

となっています。

また「左側」と「右側」は、慣習的に

次のように呼ばれています。

左側 =【 借方 】/ 右側 =【 貸方 】

< 読み方 >

(左)かりかた / (右)かしかた

勘定科目と財務諸表

取引は大きく分けて5種類の勘定科目で

記録します。 そして、最終的には次の

2つの財務諸表に集計されます。

【 P/L 】

「損益計算書」・・・経営成績を表す

( Profit and Loss Statement )

【 B/S 】

「貸借対照表」・・・財政状態を表す

( Balance Sheet )

※この他、下記2つがありますが

今回の説明では省かせていただきます。

・キャッシュ・フロー計算書 (C/S)

・株主資本等変動計算書 (S/S)

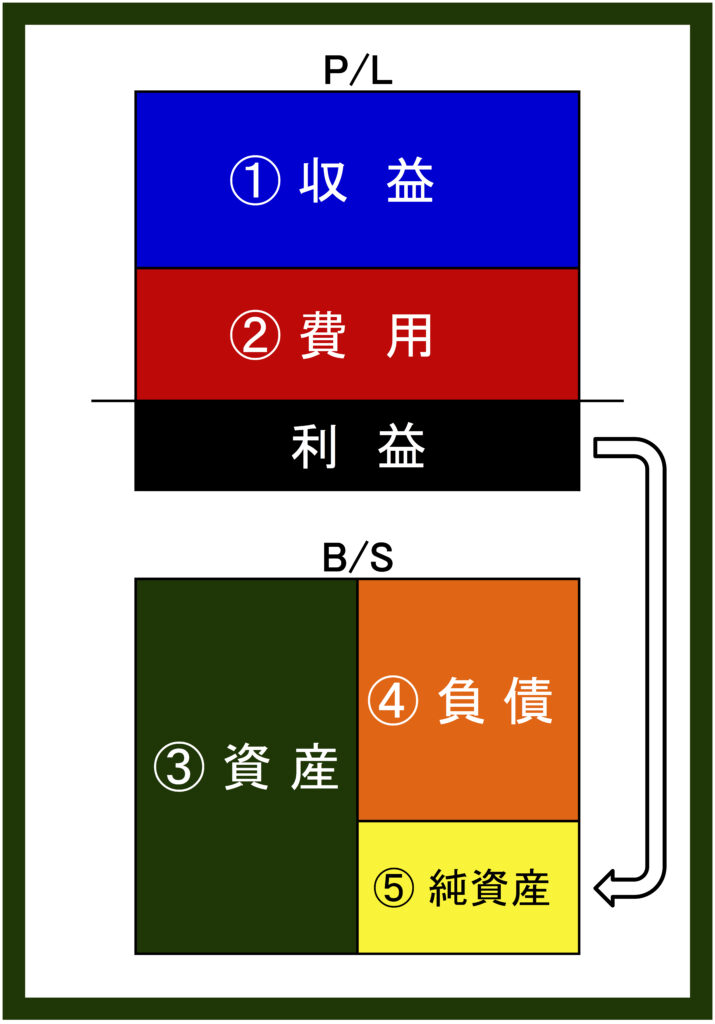

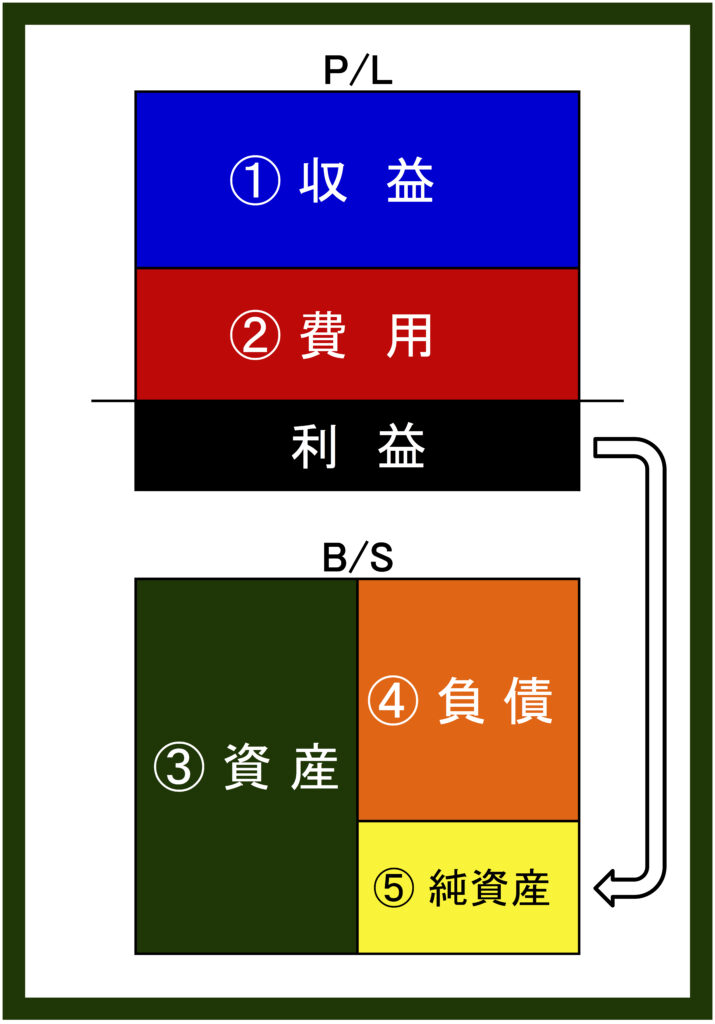

イメージ図

5種類の勘定科目と、2つの財務諸表の

イメージ図はこちらとなります。

P/L で計算された利益が

B/S の純資産へ合計されます。

そして、B/S の 左側(③資産)と

右側(④負債+⑤純資産)の

合計金額は一致します。

具体例

仕訳

-643x1024.jpg)

財務諸表

-715x1024.jpg)

P/L で計算された利益20万円が

B/S の純資産へ合計されます。

そして、B/S の左側(③資産520万円)と

右側 (④負債200万円+⑤純資産320万円) は

520万円で一致します。

以上が、簿記のキホンの考え方となります。

65万円の青色申告特別控除に必要

個人事業主の場合は

65万円の青色申告特別控除

を受けるためには、この複式簿記での

取引の記録が必要となります。

これは「クラウド会計ソフトfreee」を

使うことで解決できます。

(※freee株式会社と関わりを持っています)

などに、freeeが対応しているからです。

freeeを活用して65万円の

青色申告特別控除を受けると

↓

住民税率が10%ですので

65万円×15%= 97,500円 の税金が

安くなります。

あなたの所得が大きければ、さらに

税金が安くなる効果があります。

例えば、所得税率20%なら

住民税率10%と合わせて

65万円×30%= 195,000円

税金が安くなります。

(このほか「国民健康保険料」の

所得割分も安くなります。

金額は自治体等によって違いますが

65万円× 約9% = 約6万円

安くなります。)

そのため、コスト面からみても

freeeを導入された方が有利です。

この機会にぜひお試しください。

↓

青色申告承認申請には

提出期限がありますので

早めにご準備ください!

※確定申告を提出される年の

1年前の下記となります!

●既に開業済み

→ 3月15日まで

●1月15日以前に新規開業

→ 3月15日まで

●1月16日以降に新規開業

→ 開始から2ヶ月以内

控除を受けるには、まず税務署へ

下記2つの提出が必要です!

「開業届」

「青色申告承認申請書」

こちらの方法で作れます!

↓

① 65万円の特別控除で

税金を安くできる

事業所得から65万円を

控除でき、所得税、住民税

国民健康保険料を安くできます

② 家賃や電気代等を経費にできる

<家事按分>

家賃や水道光熱費などのうち

事業利用分を経費にできます

(白色申告は事業利用割合が

50%以上でないと経費に

できません)

③ 赤字を給与所得と相殺できる

<損益通算>

もし事業所得が赤字でも

給与所得と相殺でき、所得税

住民税、国民健康保険料を

安くできます

④ 赤字の相殺を3年間 繰り越せる

<損失の繰越控除>

もし事業所得の赤字が

③で相殺しきれなくても

3年間 繰り越せます

⑤ 家族への給与を経費にできる

<青色専従者給与>

仕事に専ら従事する家族に

支払う給与を経費にできます

⑥ 30万未満を一括で経費にできる

<少額減価償却資産の特例>

30万円未満のものを

年間で300万円まで

一括で全額経費にできます

(※ただし特例で期限あり。

白色申告は複数年にわけて

経費化する必要があります)

会計ソフトなどで

【 記帳・帳簿書類の保存 】を

していないと・・・

↓

「青色申告」ではなく

「白色申告」となってしまい

(「事業所得」ではなく

「雑所得」となってしまい )

上記のメリットが受けられなくなってしまいます・・・

↓

そのため【 クラウド会計ソフトfreee 】などを使って、記帳・帳簿書類の保存をした方が良いです!

↓

控除を受けるには、まず税務署へ

下記2つの提出が必要です!

「開業届」

「青色申告承認申請書」

こちらで作れます!

↓

ビデオチャットでfreeeの概要を教えます 美容業・物販業・不動産業に導入実績あり、簿記1級、経理10年

FPがクラウド人事労務freeeを教えます 勤怠・給与計算をIT効率化できるメリットをご紹介します!

入社→勤怠管理→給与計算をfreeeでラクにします 始め方から給与計算1回目までをサポートします!

.001-320x180.jpeg)

.006-1-320x180.jpeg)

-150x150.png)

.003-320x180.jpeg)

-320x180.jpeg)